- 8 (495) 7487600

- 8 (495) 7487600

- 8 (925) 5552040

- 8 (925) 5552040

- Напишите нам

- Обратный звонок

Интернет магазин оборудования насосной, отопительной и водонагревательной техники №1

Жилищно-коммунальное хозяйство. Собственные котельные. Котел передан на установку в котельную бухгалтерская проводка

| "Жилищно-коммунальное хозяйство: бухгалтерский учет и налогообложение", 2009, N 4ПРИНИМАЕМ КОТЕЛЬНУЮ И ОБОРУДОВАНИЕ К УЧЕТУНе секрет, что котельные есть на балансе многих предприятий ЖКХ, которые, вероятно, уже сталкивались с вопросами учета и налогообложения данного имущества. Сложность в том, что котельная включает в себя не только здание как объект недвижимости, но и размещенное в нем оборудование. О том, как совместить эти две составляющие в учете и налогообложении, в частности, при исчислении налога на имущество, читатель узнает из представленной статьи.Несколько слов о госрегистрации котельной и оборудованияЗдание, в котором находится оборудование, является одним из тех объектов, перемещение которого невозможно без нанесения несоразмерного ущерба его назначению, то есть недвижимостью, права на которую подлежат государственной регистрации (ст. 1 Закона N 122-ФЗ ). Данное утверждение справедливо по отношению к капитальным постройкам и зданиям, то есть к стационарным котельным, которые в основном эксплуатируют предприятия ЖКХ. Блочно-модульные и транспортабельные котельные, незаменимые при аварийных отключениях теплоснабжения, не являются недвижимым имуществом с позиции Закона N 122-ФЗ. То же самое можно сказать об оборудовании котельной, которое монтируется внутри помещения и не включает тепловые сети. Монтаж и демонтаж оборудования котельной специалистами возможны без ущерба для данного имущества, поэтому оно не нуждается в отдельной государственной регистрации. В то же время для оборудования существуют другие обязательные требования, на которых мы остановимся ниже. Федеральный закон от 21.07.1997 N 122-ФЗ "О государственной регистрации прав на недвижимое имущество и сделок с ним".Учет здания котельнойПоскольку порядок принятия к учету объекта недвижимости зависит от того, приобретается он по договору купли-продажи или возводится организацией самостоятельно (с привлечением подрядчиков), рассмотрим эти ситуации последовательно.Приобретение здания котельнойПриобретая котельную по договору купли-продажи, покупатель отражает в учете затраты на ее приобретение в составе вложений во внеоборотные активы (счет 08). Следующая операция по переводу имущества в состав объектов ОС (Дебет 01 Кредит 08) вызывает у налогоплательщиков и проверяющих разногласия, связанные с государственной регистрацией недвижимости. Причина в том, что финансовое ведомство в своих ранних разъяснениях указывало, что факт государственной регистрации прав на недвижимое имущество является основанием для перевода его покупателем в состав ОС , и отдельные суды придерживались такой же позиции (Постановление ФАС УО от 21.01.2008 N Ф09-11263/07-С3). При этом чиновники считали, что налогоплательщик не должен уклоняться от госрегистрации. Если новый владелец не спешит с регистрацией, что совсем не в его интересах, то это обстоятельство не дает право не уплачивать налог на имущество (Определение ВАС РФ от 14.02.2008 N 758/08). -------------------------------- Письмо Минфина России от 06.09.2006 N 03-06-01-02/35 доведено Письмом ФНС России от 10.11.2006 N ММ-6-21/104@, при этом правомерность разъяснения подтверждена Решением ВАС РФ от 17.10.2007 N 8464/07.Организация может не уклоняться, но при этом существенно задержать регистрацию права собственности и постановку объекта недвижимости на учет, что, конечно, выгодно с позиции расчета налога на имущество. В последних разъяснениях чиновники высказали несколько иное мнение. Так, например, в Письме от 03.03.2009 N 03-05-05-01/15 Минфин допускает отражение объектов недвижимости в составе основных средств, если по ним закончены капвложения, оформлена "первичка" по приемке-передаче, соответствующие документы переданы на госрегистрацию, а сам объект фактически эксплуатируется. Четкой позиции финансовое ведомство не излагает, поэтому обратимся к арбитражной практике, в которой отправной точкой является обязанность по исчислению налога на имущество, зависящая от бухгалтерского учета объектов. Судебные инстанции отмечают, что ни ПБУ 6/01 "Учет основных средств", ни Указания по учету ОС не содержат как требований о государственной регистрации прав, так и понятия "ввод в эксплуатацию" объектов ОС. Более того, ранее в п. 4 ПБУ 6/01 среди условий принятия объекта к учету в составе ОС значилось фактическое использование в предпринимательской деятельности, а сейчас - лишь целевое предназначение для такой деятельности. Согласитесь, вопрос о включении имущества в состав налогооблагаемых объектов не может зависеть от волеизъявления налогоплательщика, а должен определяться экономической сущностью этого имущества, на что и указывают арбитры. -------------------------------- Методические указания по бухгалтерскому учету основных средств, утв. Приказом Минфина России от 13.10.2003 N 91н.В Постановлении ФАС ВВО от 12.05.2008 N А43-21471/2007-6-749 сказано, что организация обязана включить в расчет налога на имущество стоимость переданных ей зданий котельных с момента подписания актов приема-передачи данного имущества, а не с даты государственной регистрации перехода права собственности на эти объекты. Уже с момента передачи они обладали всеми признаками ОС, установленными в п. 4 ПБУ 6/01, в том числе использовались обществом в его хозяйственной деятельности. Поэтому у организации нет оснований задерживать перевод принятого и эксплуатируемого имущества со счета вложений во внеоборотные активы на счет учета ОС, облагаемых налогом на имущество. С позицией арбитражного суда согласилась коллегия ВАС РФ - Определением от 19.09.2008 N 11258/08 она отказала в передаче дела в Президиум ВАС для пересмотра в порядке надзора. В Постановлении ФАС СКО от 08.10.2007 N Ф08-6588/2007-2440А также рассматривался вопрос учета и налогообложения здания котельной, которое организация вместе с другими объектами недвижимости получила на основании соглашения об отступном. Указанное имущество общество учитывало на счете 08, а на счет 01 это имущество было поставлено в день государственной регистрации права собственности. По мнению арбитров, законодательством не установлено такое условие для отражения имущества в учете в качестве ОС, как наличие государственной регистрации права собственности на введенное в эксплуатацию и фактически используемое имущество. Обязанность учитывать стоимость имущества при исчислении налога возникает с момента подписания акта приема-передачи и фактического получения имущества, а не в момент подачи документов на госрегистрацию. Как и в предыдущем случае, налогоплательщику не удалось добиться пересмотра дела (Определение ВАС РФ от 28.04.2008 N 16599/07). А это подтверждает постулат о том, что факт регистрации права на недвижимость не является определяющим в учете имущества в составе объектов ОС. Обязанность по начислению налога на имущество возникает с момента использования объекта в предпринимательской деятельности. Оформление акта приема-передачи позднее фактической передачи имущества не может являться основанием для освобождения от налогообложения (Постановление ФАС ВВО от 31.12.2008 N А82-13787/2007-27). Итак, если опираться на судебные решения, то принятая и фактически эксплуатируемая котельная ставится на учет как объект ОС до завершения государственной регистрации . Предположим, что организации отказано в регистрации (по зависящим или не зависящим от нее причинам). Каковы в таком случае действия организации и бухгалтера? Согласно п. 5 ст. 2 Закона N 122-ФЗ отказ в государственной регистрации прав либо уклонение соответствующего органа (Росрегистрации) от госрегистрации могут быть обжалованы заинтересованным лицом в суд. Указом Президента РФ от 25.12.2008 N 1847 Федеральная регистрационная служба переименована в Федеральную службу государственной регистрации, кадастра и картографии с возложением на нее функций по организации единой системы государственного кадастрового учета недвижимости и государственной регистрации прав на недвижимое имущество и сделок с ним. -------------------------------- Если до регистрации покупатель не пользуется имуществом и оно простаивает у продавца, то тогда его следует отражать в составе объектов ОС с даты госрегистрации и ввода в эксплуатацию у покупателя.Если организация оспаривает решение данного органа, бухгалтеру за то время, пока идет судебное разбирательство, нет необходимости менять порядок учета здания котельной, отраженного в составе ОС. Действительно, в процессе регистрации, отказа и обжалования решения регистрирующего органа принятая по акту приема-передачи котельная продолжает находиться в распоряжении организации и используется в ее деятельности, то есть приносит экономические выгоды (доход). В связи с этим, пока идет суд, бухгалтеру не следует спешить со списанием принятой на баланс котельной, к тому же все операции должны оформляться первичными документами, а в данном случае отказ органа в регистрации (если организация решила его обжаловать) не является окончательным документом, на основании которого объект сменил собственника. До завершения разбирательства в этой роли фактически остается покупатель, использующий переданное ему имущество как объект ОС и правомерно начисляющий по нему амортизацию (и уплачивающий налог на имущество). Допустим худший вариант - заключенный договор купли-продажи признан судом недействительным. Это означает, что каждая из сторон сделки обязана возвратить другой стороне все полученное по сделке (п. 2 ст. 167 ГК РФ). Организация, которая не смогла зарегистрировать право собственности, возвращает имущество продавцу, который, в свою очередь, обязан вернуть полученные денежные средства. В бухгалтерском учете выбывающее имущество списывается с учета (п. 29 ПБУ 6/01), при этом суммы недоначисленной амортизации (остаточная стоимость) включаются в состав прочих расходов (Дебет 91-2 Кредит 01). В составе прочих доходов отражаются возвращенные продавцом средства (Дебет 51 Кредит 91-1). В принципе можно было бы вместо прочих расходов и доходов использовать счет учета расчетов (Дебет 76 Кредит 01, Дебет 51 Кредит 76). Проблема в том, что часть стоимости ОС за период с момента приема-передачи до признания договора недействительным была самортизирована, поэтому счет расчетов в оценке ОС в учете и договоре может не сойтись. Методология учета, прописанная в Инструкции по применению Плана счетов, говорит в пользу первого варианта (применение счета учета прочих доходов и расходов). Заметим, если до регистрации здание котельной учитывалось бы в составе вложений во внеоборотные активы, то в случае отказа в регистрации и признания договора недействительным бухгалтер мог бы списать на счет учета расчетов внеоборотный актив, который не амортизировался, и его учетная оценка могла бы совпасть с оценкой, по которой производились расчеты с продавцом. И еще: на практике по договору купли-продажи организация может приобрести недостроенный объект недвижимости, который предполагается в будущем использовать в качестве котельной. Такие объекты незавершенного капитального строительства учитываются в составе капитальных вложений и до перевода их в состав ОС не могут рассматриваться как объект обложения налогом на имущество (Постановление ФАС МО от 24.12.2008 N КА-А41/12033-08). Но рано или поздно объект будет достроен. В какой момент после этого он станет основным средством, подлежащим налогообложению?Строительство здания котельнойПри строительстве котельной собственными силами организации предстоит пройти весь путь: начиная с работ по проектированию, комплектации и заканчивая монтажом и наладкой котельной. В результате проведения указанных работ создается инвестиционный объект, в связи с чем расходы на их выполнение не могут быть отнесены на текущие затраты, а должны учитываться в составе капитальных вложений (Постановление ФАС СЗО от 29.06.2007 N А56-10135/2006). Все подготовительные и строительные работы будут формировать фактическую стоимость объекта путем аккумулирования в составе вложений во внеоборотные активы. В таком же порядке отражаются объекты, находящиеся во временной эксплуатации, до ввода их в постоянную эксплуатацию (п. 41 Положения по ведению бухгалтерского учета, утвержденного Приказом Минфина России от 29.07.1998 N 34н). Чтобы построенный объект принять к учету как ОС, организации нужно ввести его в эксплуатацию. А это возможно только при наличии соответствующего разрешения на ввод объекта в эксплуатацию при осуществлении строительства. Именно разрешение является основанием для постановки на государственный учет построенного объекта капитального строительства (ст. 55 ГрК РФ). Выдача разрешений находится в компетенции органов местного самоуправления муниципальных районов и городских округов в области градостроительной деятельности (пп. 5 п. 1 ст. 8 ГрК РФ, п. 26 ст. 16 Закона о принципах организации местного самоуправления ). -------------------------------- Федеральный закон от 06.10.2003 N 131-ФЗ.Такими же полномочиями они были ранее наделены в части выдачи актов о приемке в эксплуатацию законченного строительством объекта, которые поименованы в СНиП 3.01.04-87 . Акты подписывались и утверждались решением органов, назначивших приемочную комиссию, при этом объект считался принятым только после того, как акт был утвержден уполномоченным органом (п. п. 4.27, 4.28 СНиП 3.01.04-87). В период действия данных положений (до введения Градостроительного кодекса) обязанность поставить законченный строительством объект (здание котельной) на учет в качестве ОС и, соответственно, уплачивать налог на имущество возникала с момента утверждения актов органом местного самоуправления, а не с момента подписания, как считали иногда налоговики (см. Постановление ФАС ВВО от 12.05.2008 N А43-21471/2007-6-749). Сегодня взамен акта государственной приемочной комиссии организации нужно получить разрешение на ввод объекта в эксплуатацию, что, по мнению автора, не меняет главного - порядка постановки объекта на учет и начисления налога. Это можно сделать с момента получения разрешения на ввод в эксплуатацию, не дожидаясь, когда за организацией, инвестировавшей средства в строительство объекта недвижимости, будет зарегистрировано право собственности. -------------------------------- СНиП 3.01.04-87 "Приемка в эксплуатацию законченных строительством объектов. Основные положения", утв. Постановлением Госстроя СССР от 21.04.1987 N 84.Чтобы включить построенную котельную в состав ОС, все работы на объекте должны быть завершены и подсоединены все необходимые системы жизнеобеспечения. Пока налоговый орган не представит доказательств завершения строительства такого объекта (окончания капитальных вложений, оформления документов по приемке-передаче объекта, введения его надлежащим образом в эксплуатацию и пр.), его претензии по учету объекта в составе ОС и начислению налога на имущество необоснованны (Постановление ФАС УО от 11.10.2007 N Ф09-8293/07-С3). Надо признать, что строительство котельной порой обходится дороже, чем реконструкция имеющейся, поэтому иногда организации приобретают котельную б/у и по мере необходимости проводят ее дооборудование и переоборудование.Реконструкция здания котельнойНеобходимость проведения реконструкции может возникнуть как в отношении находящейся в эксплуатации котельной, так и в части простаивающего объекта, приобретенного по договору купли-продажи. В первом случае при частичной реконструкции объекта, учитываемого в составе ОС (без полной остановки либо полного прекращения его использования), начисление амортизации по нему не приостанавливается (точно так же продолжается уплата налога на имущество). Кроме того, ПБУ 6/01 не предусмотрено выделение части объекта, подлежащей реконструкции, в отдельный инвентарный объект. Соответствующие рекомендации содержатся в Письме Минфина России от 29.01.2009 N 07-02-18/01. Если котельная подвергается значительной реконструкции (например, в переоборудовании с одного источника энергии на другой), то бухгалтер также может продолжать начислять амортизацию, при условии что срок восстановления объекта не превысит года (п. 23 ПБУ 6/01). Такой подход существенно упрощает работу бухгалтера, поскольку амортизация начисляется в прежнем порядке до того момента, пока не закончится реконструкция. После этого придется увеличить стоимость ОС и, возможно, срок полезного использования, если эксплуатационные характеристики котельной улучшились. В случае если котельная приобретается по договору купли-продажи, после чего сразу производится ее реконструкция, то до ее завершения у организации нет оснований включать котельную в состав объектов ОС (даже если договор купли-продажи прошел госрегистрацию). Определяющим для учета объектов ОС является приведение объекта в пригодное для эксплуатации состояние, что происходит уже после реконструкции котельной.Оборудование котельнойГлавный вопрос учета оборудования котельной состоит в том, нужно ли его отражать в стоимости всего комплекса котельной как объекта ОС или можно выделить в отдельный инвентарный объект. На этот счет есть два мнения. С одной стороны, оборудование котельной является неотъемлемой частью самого объекта недвижимости, так как не может отдельно исполнять свои функции в отрыве от помещения. В пользу этого говорит Общероссийский классификатор основных фондов ОК 013-94 , в котором, в частности, сказано, что в состав зданий входят коммуникации внутри зданий, необходимые для их эксплуатации, в том числе система отопления, включая котельную установку для отопления (если последняя находится в самом здании). Таким образом, на балансе имущество котельной (объект недвижимости, инженерные коммуникации, технологическое оборудование, инвентарь и измерительные приборы) может учитываться в составе единого комплекса. -------------------------------- Утвержден Постановлением Госстандарта России от 26.12.1994 N 359.В пользу учета и использования здания и оборудования котельной в составе единого объекта можно привести Постановление ФАС СЗО от 14.01.2008 N А56-22455/2006. Оборудование для отопления размещалось в здании, которое находилось в оперативном управлении госучреждения. Оно имело необходимую лицензию и эксплуатировало оборудование для обеспечения теплом свои здания. Технологическое оборудование было продано другой организации, но само здание осталось в оперативном управлении учреждения, которое имело основания ограничить нового собственника оборудования в распоряжении данным имуществом. Отметим, что учитывать оборудование вместе со зданием в составе единого инвентарного объекта котельной выгодно. В таком случае работы по замене оборудования (если только они не являются модернизацией) будут считаться ремонтом и соответствующие расходы можно списать на финансовый результат отчетного периода. В противовес этому в Постановлении ФАС СЗО от 28.09.2004 N А56-16861/04 налоговики квалифицировали в качестве самостоятельных объектов ОС насос, блок загазованности, насосный агрегат, электродвигатель и заземляющее устройство, приобретенные для ремонта котельной. В рассматриваемом деле организация не приняла комплектующие на учет в качестве ОС, а отразила их стоимость на счете 26 "Общехозяйственные расходы", поскольку они были приобретены с целью ремонта отдельных узлов котельной и могли функционировать только в составе комплекса котельной. На этом основании налогоплательщик посчитал, что срок полезного использования каждого комплектующего не может быть иным, чем срок использования котельной в целом. Суд согласился с этими доводами, а претензии налоговиков по капитализации затрат на ремонт котельной признал необоснованными. С другой стороны, возможен учет здания и оборудования котельной отдельно, если они имеют существенно отличающиеся сроки полезного использования. Такой порядок допускает п. 6 ПБУ 6/01. Уровень существенности в названном ПБУ не закреплен, поэтому его следует определить самостоятельно в учетной политике. Если срок полезного использования оборудования отличается от периода использования здания котельной свыше этого уровня, то организация вправе учитывать такое имущество как отдельный инвентарный объект. Правомерность данного подхода подтверждается судебными решениями. Как следует из Постановления ФАС ЗСО от 20.01.2009 N Ф04-8218/2008(19023-А46-26), организация не торопилась вводить в эксплуатацию оборудование, считая, что это нужно делать только после того, как смонтированные объекты будут введены в эксплуатацию в составе единого функционирующего комплекса конструктивно сочлененных объектов (технологической линии). Такие действия налоговиками и судом признаны неправомерными ввиду того, что спорное оборудование как самостоятельный объект обладало всеми признаками ОС. При этом не принят во внимание тот факт, что процесс производства не был налажен организацией. Напомним, для объектов ОС необходимым является предназначение, а не использование в производстве продукции (выполнении работ, оказании услуг). В учете оборудования и здания котельной как отдельных инвентарных объектов также есть свои преимущества. Например, при замене оборудования на более новое и совершенное бухгалтеру в учете следует отразить замену объекта ОС (выбытие и поступление), а не модернизацию, как если оборудование учитывалось бы в составе всего комплекса котельной. К этому добавим, что стоимость оборудования как отдельного объекта ОС может быть списана скорее, чем если оно амортизировалось бы в составе всей котельной. Итак, мы привели два варианта отражения в учете оборудования котельной, читателю с учетом конкретных обстоятельств нужно выбрать один из них. Кроме этого, следует знать ряд требований, предъявляемых к оборудованию котельной.Основные требования к котельному оборудованиюКотельная как опасный объектОпасные производственные объекты подлежат регистрации в государственном реестре в порядке, устанавливаемом Правительством РФ (п. 2 ст. 2 Федерального закона от 21.07.1997 N 116-ФЗ "О промышленной безопасности опасных производственных объектов"). В настоящий момент действует Административный регламент по регистрации опасных производственных объектов . Он распространяется на объекты, к которым относятся предприятие или его цех, участок, площадка, а также иные объекты, на которых: - получаются, используются, перерабатываются, образуются, хранятся, транспортируются, уничтожаются опасные (воспламеняющиеся, окисляющие, горючие, взрывчатые, токсичные, высокотоксичные) вещества; - используется оборудование, работающее под давлением более 0,07 МПа или при температуре нагрева воды более 115 градусов Цельсия. -------------------------------- Утвержден Приказом Ростехнадзора от 04.09.2007 N 606.Под последний признак опасного объекта подпадает котельная (группа котельных), работающая на теплосеть города и иного поселения. Границами опасного производственного объекта являются границы территории, обслуживаемой теплоэнергетической организацией жилищно-коммунального хозяйства. Наличие газа во внутренних системах газоснабжения котельной идентифицируется отдельно по признаку наличия воспламеняющихся веществ в составе опасного производственного объекта, которым является система теплоснабжения, обслуживаемая организацией ЖКХ . Таким образом, технологическое оборудование может определять котельную как опасный производственный объект сразу по двум признакам: опасности по котлам и опасности по газовому оборудованию. В отношении опасных объектов регламент предусматривает: - учет объекта с присвоением номера в реестре опасных производственных объектов; - выдачу регистрирующим органом утвержденной карты учета опасного объекта и свидетельства о регистрации опасного объекта эксплуатирующей его организации. -------------------------------- Письмо Госгортехнадзора России от 04.09.2000 N 03-35/342, Госстроя России от 07.09.2000 N ЛЧ-3918/12 "О регистрации объектов в государственном реестре опасных производственных объектов".После того как котельная зарегистрирована в реестре опасных объектов, ее эксплуатация периодически проверяется органами надзора. Инспекторы могут прийти с проверкой на любые предприятия, которые имеют подконтрольные объекты: электроустановки, теплоустановки, опасные производственные объекты и т.д.ЛицензияДеятельность по эксплуатации взрывопожароопасных объектов подлежит обязательному лицензированию в силу пп. 28 п. 1 ст. 17 Федерального закона от 08.08.2001 N 128-ФЗ "О лицензировании отдельных видов деятельности". Соответствующее Положение о лицензировании, содержащее порядок получения лицензии и лицензионные требования, утверждено Постановлением Правительства РФ от 12.08.2008 N 599. Лицензирующим органом является Ростехнадзор.Разрешение на подачу газаНе секрет, что многие котельные в качестве энергоресурса используют голубое топливо. В таком случае следует учитывать нормы Правил поставки газа в РФ , обязательные для всех юридических лиц, участвующих в поставках газа через трубопроводные сети. За подключение объектов к газовым сетям взимается плата газоснабжающим организациям. Для использования газа в качестве топлива его покупатель должен иметь разрешение на подачу газа (п. 4 Правил поставки газа в РФ). -------------------------------- Утверждены Постановлением Правительства РФ от 05.02.1998 N 162.Обязанность получить названное разрешение обусловлена статусом юридического лица как покупателя газа и не связана с правами на газопотребляющее оборудование (находится оно в собственности или в аренде). Отсутствие у предприятия, эксплуатирующего котельную, соответствующего разрешения на использование газа в качестве топлива лишает его возможности реализовать право на заключение договора поставки газа с газоснабжающей организацией. Даже если предприятие имеет преимущественное право на заключение договора поставки газа ввиду выработки тепловой энергии для жилищного фонда, это не освобождает его от получения разрешения. Отсутствие разрешения расценивается как невозможность оказать услуги, что в силу п. 3 ст. 426 ГК РФ освобождает энергоснабжающую организацию от обязанности заключения договора с котельной (Постановление ФАС СЗО от 17.10.2005 N А13-737/2005-13).СертификацияКотельные установки со стационарно установленными котлами, стационарные водогрейные котлы, котлы прямоточные, котлы паровые и отопительные подлежат обязательной сертификации. С более подробным перечнем устройств и оборудования котельной, подлежащих сертификации, можно ознакомиться в Номенклатуре продукции, в отношении которой законодательными актами РФ предусмотрена обязательная сертификация (введена в действие Постановлением Госстандарта России от 30.07.2002 N 64).С.Н.Зиновьев Эксперт журнала "Жилищно-коммунальное хозяйство: бухгалтерский учет и налогообложение" Подписано в печать 06.04.200910>10>9>9>8>8>7>7>6>6>5>5>4>4>3>3>2>2>1>1> |

rykovodstvo.ru

Оборудование передано в монтаж: проводка

Прежде, чем оборудование, подлежащее монтажу в стены или фундамент здания, будет переведено в статус основного средства, оно проходит несколько этапов. Документы, сопровождающие тот факт, что оборудование передано в монтаж, проводки, этапы передачи и другие вопросы в этой сфере рассмотрим ниже.

Счет 07 «Оборудование к установке»: учет и проводки

Оборудование, подлежащее использованию организацией в определенных целях, делится на две категории:

- подлежащее монтажу;

- не подлежащее монтажу.

В первую категорию входят различные станки и устройства, опытные установки, механизмы и электроприборы. Основным критерием отнесения к первой категории является особенности установки этих объектов, а именно монтаж в стены или присоединение к фундаменту.

Во вторую категорию входят различные передвижные станки и устройства, инструменты, не подлежащие установке путем вышеуказанного монтажа, а также транспортные средства.

Первая категория учитывается на счете 07. В отношении второй бухучет ведется на счете 08.

Специализированный счет 07 взаимодействует с множеством других счетов, в т.ч.:

- по дебету с 08, 76, 91 и др.;

- по кредиту с 15, 60, 76, 91 и др.

Этот счет имеет своим предназначением бухучет монтируемых основных средств лицами, чья деятельность связана со строительством и реконструкцией. Они учитывают на нем различные станки и другие объекты, предназначенные для установки во вновь создаваемых и переделываемых зданиях и сооружениях.

Документы и проводки для оборудования, требующего монтажа

Как уже было отмечено выше, бухгалтерский учет движения рассматриваемых объектов ведется на счете 07. На нем, в т.ч., учитываются затраты, понесенные на покупку соответствующего оборудования (они отражаются по дебету счета 07).

Принятие к учету: Дт 07 – Кт 60 (проводка по приобретению оборудования, требующего монтажа).

Если объект является вкладом в уставный капитал, он оформляется проводкой «Дт 07 — Кт 75».

Проводка «Дебет 07 — Кредит 70, 71, 76» сопровождает отражение иных затрат, связанных с поступлением данного объекта в организацию (транспортировка, хранение и т.п.).

В зависимости от ситуации может быть использован счет 15 в порядке, аналогичном правилам, применяемым при учете материалов.

Передача оборудования в монтаж — проводка «Кредит 07 — Дебет 08-3».

Если на стройку поступил соответствующий объект учета, подрядчику надлежит включить его показатели в забалансовый учет по счету 005. После сдачи в монтаж объект выбывает с указанного забалансового счета. Пока установка оборудования подрядчиком не начата, его стоимость продолжает числиться на учете у застройщика.

Завершение монтажа оформляется проводкой «Дебет 03 – Кредит 08-3», что означает учет объекта как самостоятельного основного средства.

Мы рассмотрели проводки в отношении оборудования в монтаж. Далее расскажем об аналитическом учете и первичной документации.

Аналитический учет осуществляется по месту нахождения конкретного оборудования. Каждый объект отражается в таком учете отдельно по различным наименованиям или видам.

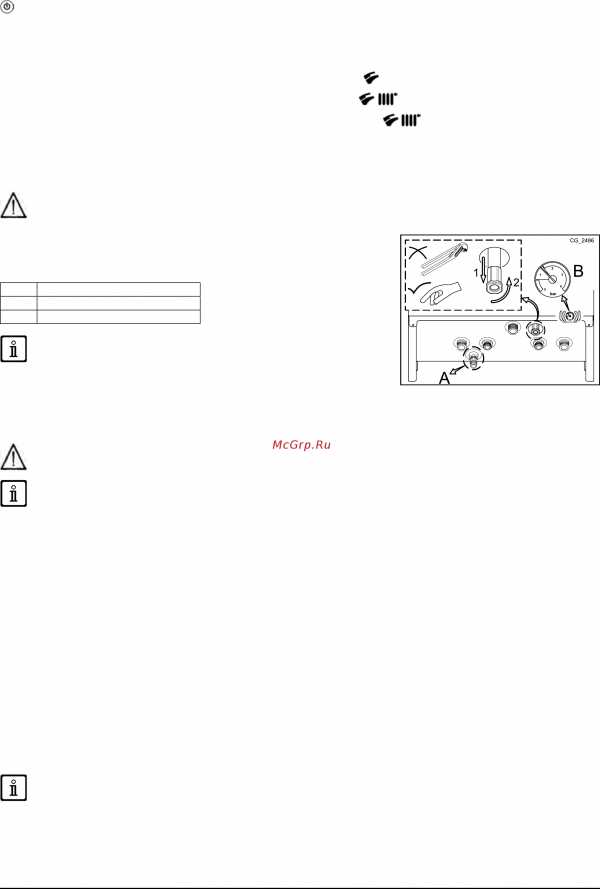

Первичная документация, составляющаяся при оформлении различных этапов принятия к учету и монтажа оборудования, имеет специализированные унифицированные формы:

Однако не обязательно использовать именно указанные формы. Каждое юридическое лицо вправе применять подобную документацию, утвержденную самостоятельно.

glavkniga.ru

Оборудование к установке. Бухгалтерский учет, счет, проводки

Обособленному учету подлежат основные средства, которые не могут использоваться по назначению сразу после их доставки на объект покупателя. Эта группа активов требует предэксплуатационной наладки, доработки, установки или оснащения дополнительными техническими элементами. В категорию таких основных средств могут включаться как единичные экземпляры оборудования, так и масштабные технические комплексы.

Понятие оборудования к установке в бухгалтерском учете

В бухгалтерском учете термин «оборудование к установке» объединяет комплекс амортизируемых материальных активов, которые до даты ввода в эксплуатацию должны подвергаться ряду подготовительных мероприятий. Эти объекты характеризуются такими свойствами:

- предполагается долгосрочное использование оборудования;

- высокая стоимость приобретения;

- после начала эксплуатации актив способен влиять на размер получаемой предприятием материальной выгоды;

- не могут быть запущены без первичного монтажа на специальной платформе, рабочем объекте, для некоторых видов оборудования требуется подвод коммуникаций, создание опор или подготовка фундамента;

- требуется сборка основных элементов;

- оборудованию может потребоваться настройка и программирование.

В группу основных средств, подлежащих установке, включают производственные, технологические активы, оборудование энергетического и лабораторного типа.

ВАЖНО! Нельзя отражать в составе оборудования к установке транспортные средства, машины сельскохозяйственного и строительного назначения, инструменты, используемые производственными рабочими, хозяйственный инвентарь и отдельно стоящие станки.

Особенности учета оборудования к установке

Основные средства, подлежащие предэксплуатационной сборке, настройке и установке приходуются предприятием на отдельный от других внеоборотных активов синтетический счет. По этим объектам обособленный учет на спецсчете ведется до приобретения оборудованием свойств работоспособного актива. После всего комплекса монтажных и наладочных работ производится запуск основного средства. В этот момент оформляется документация по вводу в эксплуатацию установленного оборудования, в учете составляется проводка перевода актива в состав ОС.

Техника отражается в учетных данных по суммарному объему понесенных затрат на ее покупку и предэксплуатационную подготовку:

- оплаченная поставщику стоимость оборудования;

- затраты, осуществленные на этапе доставки актива и его отгрузки на объект покупателя;

- расходы, связанные с пуско-наладочными и монтажными мероприятиями;

- величина ресурсов, затрачиваемых новым владельцем оборудования, на обеспечение необходимых условий хранения техники до ее запуска;

- возведение опор для оборудования, платформ, фундамента.

При одновременной закупке нескольких единиц активов, требующих сборки и последующей установки, накопленные по их подготовке общие затраты подлежат распределению между задействованными объектами. Монтаж может быть произведен своими силами или с привлечением специалистов сторонних организаций. Процесс монтажа подразумевает проведение таких работ, как:

- установка на площадке, отведенной для эксплуатации этого типа техники;

- сборка составных элементов;

- подсоединение измерительных и контрольных приборов, инженерных сетей;

- проверка правильности наладки;

- оценка работоспособности актива, исправности всех его деталей;

- изолирование проводки.

ЗАПОМНИТЕ! Оборудование, требующее монтажа, которое на отчетную дату не успели ввести в эксплуатацию, должно быть отражено в бухгалтерской отчетности.

В форме Баланса для него предусмотрена строка 1190, в которой стоимость таких активов суммируется с денежной оценкой прочих внеоборотных объектов.

Постановка на учет предприятия техники, подлежащей сборке и установке, осуществляется на основании документации, подтверждающей факт приема-передачи актива (например, подписанный акт ОС-14). Направление техники в монтаж отражается актом ОС-15. Это мероприятие сопровождается переводом стоимости устанавливаемого основного средства на счет вложений во внеоборотные средства.

Объем расходов, понесенных в связи с монтажными мероприятиями, зачисляется на стоимость актива на основании одного из двух документов:

- акт выполненных подрядной организацией работ;

- бухгалтерская справка.

Последний бланк используется в случаях, когда предэксплуатационные работы выполнялись сотрудниками владельца оборудования, сторонние организации для монтажа не привлекались. После окончания подготовительного этапа проверяется работоспособность техники, правильность ее подключения, безопасность нового рабочего места для персонала. Следующий шаг – ввод в эксплуатацию. С этого момента оборудование причисляется к категории основных средств.

Счет и типовые проводки

Обозначение принадлежности актива к основным средствам, которые не могут быть введены в эксплуатацию сразу после приобретения и требуют дополнительных монтажных и настроечных работ, осуществляется путем отнесения их стоимости на 07 счет. Этот счет является активным, его предназначение – обособленный учет технических средств, которые на дату приобретения не готовы к вводу в действие.

Получение оборудования фиксируется дебетовым оборотом по 07 счету, передача в сборку, монтаж или настройку – по кредиту счета.

ОБРАТИТЕ ВНИМАНИЕ! Дебетовое сальдо по 07 счету должно быть отражено в Балансе.

При помощи синтетического 07 счета повышается эффективность контроля сохранности устанавливаемого оборудования. Фирма, которой поручена сборка технических средств, приходует его составные части на забалансовом 005 счете дебетовым оборотом. При обратной передаче оборудования заказчику работ стоимость готового к эксплуатации основного средства снимается с 005 счета кредитовой записью.

Заказчик предэксплуатационного комплекса работ использует в своем учете такие типовые корреспонденции:

- Дебетование счета 07 с одновременным проведением кредитовых оборотов по счету 20 или 23 – запись свидетельствует об изготовлении хозяйственным способом технического оборудования для комплектования производственных линий.

- Д07 – К75 – подтверждение факта осуществления учредителем неденежного взноса в капитал компании в форме оборудования, требующего сборки.

- Д07 – К79 – оборудование было доставлено из филиала или обособленного подразделения предприятия.

- Д07 – К86 – приобретение техники является частью программы целевого финансирования;

- Д07 – К60 или 76 – основное средство, подлежащее монтажу, закуплено у поставщика.

После оприходования и постановки технических средств на баланс решается вопрос о том, кто будет заниматься сборкой, монтажом и отладкой. Процедура передачи объекта в монтаж отражается через проводку Д08 – К07. Все сопутствующие работам расходы будут причисляться к стоимости актива при помощи дебетовых оборотов по 08 счету в корреспонденции с 60 или 10 счетом. При подтверждении готовности объекта к вводу его в производственную деятельность составляется акт, осуществляется перевод техники по учетным данным в группу эксплуатируемых основных средств. Бухгалтер должен составить запись между Д01 и К08.

Если оборудование к установке вместо монтажных работ было продано третьим лицам, то в учете делаются записи выбытия такой техники и появления прочего дохода:

- Д62 – К91 – отражение размера дохода, полученного от сделки по продаже актива, без учета НДС;

- сумма налога показывается отдельной проводкой между Д91 и К68;

- все принятые ранее к учету затраты по приобретению основных средств, требующих проведения дополнительных работ по сборке, установке и настройке, должны быть списаны через кредитовый оборот по счету 07 и дебетование счета 91.

В ситуации, когда выбытие актива обусловлено не продажей, а его порчей, владелец оборудования инициирует служебное расследование. Итогом следственных мероприятий будет вывод о наличии или отсутствии преднамеренности в действиях причастных лиц. Комиссионный состав выявляет виновных лиц (если они имеются) и выясняет обстоятельства произошедшего. При порче объекта его стоимостная оценка списывается записью Д94 – К07.

Безвозмездное дарение оборудования сторонним организациям показывается в учете корреспонденцией Д91 – К07. Если актив предполагается использовать на территории филиала организации или обособленного подразделения, его передают на баланс этой структуры Д79 – К07.

assistentus.ru

Бухгалтерский учет в 🚘 котельных

Согласно Федеральному закону от 04.05.2011 № 99-ФЗ «О лицензировании отдельных видов деятельности» эксплуатация взрывопожароопасных и химически опасных производственных объектов I, II и III классов опасности подлежит обязательному лицензированию. Доступ к полным текстам статей осуществляется по подписке. Несколько статей каждого номера находятся в открытом доступе. Также Вы можете получить один из номеров журнала бесплатно. Если Вам понравился наш журнал, информацию по подписке можно получить здесь. Вот список подписок, которые позволяют читать эту статью: Годовой доступ к электронной версии журнала «Упрощенная бухгалтерия» (5700 руб.) — Войти и оплатить Упрощенная бухгалтерия №5 (77) май 2015 (400 руб.) — Войти и оплатить

Получитеознакомительныйномер журнала БЕСПЛАТНО Отзывы Поделиться Copyright © 2018 Упрощенная бухгалтерия.

Учет котельной

ВажноОбязанность по начислению налога на имущество возникает с момента использования объекта в предпринимательской деятельности. Оформление акта приема-передачи позднее фактической передачи имущества не может являться основанием для освобождения от налогообложения (Постановление ФАС ВВО от 31.12.2008 N А82-13787/2007-27).Итак, если опираться на судебные решения, то принятая и фактически эксплуатируемая котельная ставится на учет как объект ОС до завершения государственной регистрации <4. Предположим, что организации отказано в регистрации (по зависящим или не зависящим от нее причинам).

Каковы в таком случае действия организации и бухгалтера? Согласно п. 5 ст. 2 Закона N 122-ФЗ отказ в государственной регистрации прав либо уклонение соответствующего органа (Росрегистрации) от госрегистрации могут быть обжалованы заинтересованным лицом в суд.Вход на сайт

ВниманиеВедь отдельно каждое оборудование не может функционировать без целой системы, правильно я понимаю? Материалы, которые в последующем используются для монтирования кранов и т.п. тоже на увеличение стоимости ОС «котельная»Галя, думаешь вся эта система будет относиться к сооружениям или передаточным устройствам? Я хочу обратить внимание модератора на это сообщение, потому что: Идет отправка уведомления… На форуме бываю редко, поэтому не могу всех консультировать в личных сообщениях. Извините. БАУНТИ [email protected] Беларусь, Минск #5[505133] 11 мая 2012, 9:16 Цитата: Галя, думаешь вся эта система будет относиться к сооружениям или передаточным устройствам? Да, Тань — почти на 100%, разбиралась со своим — помнишь присоединенная стоимость, я так и повесила, не стала делать трубопровод — до сих пор считаю что не совсем это правильно.

Бухгалтерский учет в котельной

У организации, применяющий УСН («доходы минус расходы»), на балансе содержится отдельно стоящее административное здание, в техпаспорте которого указано – центральное отопление. Организация оборудовала газовую котельную и соответственно отключилась от системы центрального отопления. Кроме этого, организация создала наружную систему инженерно-технического обеспечения. Работы выполнялись собственными силами. Рассмотрим основные вопросы, с которыми столкнется бухгалтер. Один объект ОС или два? Каков срок полезного использования? При расчете налоговой базы по налогу, уплачиваемому в связи с применением УСН, налогоплательщик может учесть, в частности, расходы на приобретение, сооружение и изготовление основных средств, а также на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств (пп. 1 п. 1, пп. 1 п. 3, п. 4 ст. 346.16 НК РФ).

Бухгалтерский учет в котельных

Под инвентарным объектом основных средств понимается объект со всеми приспособлениями и принадлежностями, или отдельный конструктивно обособленный объект, выполняющий самостоятельные функции, или обособленный комплекс конструктивно сочлененных предметов, представляющих единое целое и предназначенных для определенной работы. В своих разъяснениях Минфин России рекомендует при определении состава недвижимого имущества учитывать нормы ОКОФ, а также Федерального закона от 30.12.2009 № 384-ФЗ «Технический регламент о безопасности зданий и сооружений» (далее – Закон № 384-ФЗ), согласно которым здание и сооружение – это результат строительства, представляющий собой объемную (плоскостную или линейную) строительную систему, имеющую надземную и(или) подземную части, системы инженерно-технического обеспечения и иные объекты (п.п. 2 и 6 ч. 2 ст. 2 Закона № 384-ФЗ).Основные средства и нематериальные активы» (ОКРБ 020-2002), в состав зданий входят коммуникации внутри зданий, необходимые для их эксплуатации, такие, как система отопления внутри здания, включая котельную установку для отопления (если последняя находится в самом здании) Я хочу обратить внимание модератора на это сообщение, потому что: Идет отправка уведомления… #9[505195] 11 мая 2012, 11:22 По предыдущей работе, при строительстве здания все относили на увеличение стоимости. При акционировании предприятиям была комиссия из госкомимущества (трясли капитально) — сказали , что необходимо выделить отдельно коммуникации. Разный срок службы — это отдельный объект. Вынуждены были заказывать оценку в ВТИ (очень дорого). И разрываюсь между увеличением здания и отдельными объектами. Я хочу обратить внимание модератора на это сообщение, потому что: Идет отправка уведомления…При реализации теплоэнергии сторонним организациям используются регулируемые цены, а значит, организация отражает выручку от реализации по этим цены в кредите счета 90 «Продажи» в корреспонденции со счетами учета расчетов. При формировании убытка в качестве финансового результата он отражается в виде дебетового сальдо по счету 90 «Продажи» и в конце отчетного месяца списывается на счет 99 «Прибыли и убытки» Особенности определения налоговой базы налогоплательщиками, осуществляющими деятельность, связанную с использованием объектов обслуживающих производств и хозяйств, установлены ст. 275.1 НК РФ.Так, например, в Письме от 03.03.2009 N 03-05-05-01/15 Минфин допускает отражение объектов недвижимости в составе основных средств, если по ним закончены капвложения, оформлена «первичка» по приемке-передаче, соответствующие документы переданы на госрегистрацию, а сам объект фактически эксплуатируется. Четкой позиции финансовое ведомство не излагает, поэтому обратимся к арбитражной практике, в которой отправной точкой является обязанность по исчислению налога на имущество, зависящая от бухгалтерского учета объектов.Судебные инстанции отмечают, что ни ПБУ 6/01 «Учет основных средств», ни Указания по учету ОС <3 не содержат как требований о государственной регистрации прав, так и понятия «ввод в эксплуатацию» объектов ОС. Более того, ранее в п.Доброго дня ! Подскажите пожалуйста по проводкам! Котельная продает гор. воду, тепло ЖКХ, юр. лицам и т.д . 43 счет не используется. как правильно отразить в учете?51 — 6262 -9090 -68 Поделиться с друзьями Последний раз редактировалось Ирина 10; 12.09.2013 в 12:20. Ответить с цитированием Вверх ▲ 12.09.2013, 13:03 #2 т.е. все затраты собираются на сч 20, а дальше как ? Ответить с цитированием Вверх ▲ 12.09.2013, 13:11 #3 Как обычно, в Д90. Ответить с цитированием Вверх ▲ 12.09.2013, 13:19 #4 Сообщение от Ирина 10 т.е. все затраты собираются на сч 20, а дальше как ? Услуги, себестоимость которых формируется на счетах 20.01 «Основное производство» или 23 «Вспомогательные производства» (далее — на счете 20.01). При этом в себестоимость могут включаться затраты, учитываемые на счете 25 «Общепроизводственные расходы» и 26 «Общехозяйственные расходы» (если это предусмотрено учетной политикой).

Такие объекты незавершенного капитального строительства учитываются в составе капитальных вложений и до перевода их в состав ОС не могут рассматриваться как объект обложения налогом на имущество (Постановление ФАС МО от 24.12.2008 N КА-А41/12033-08). Но рано или поздно объект будет достроен. В какой момент после этого он станет основным средством, подлежащим налогообложению?Строительство здания котельнойПри строительстве котельной собственными силами организации предстоит пройти весь путь: начиная с работ по проектированию, комплектации и заканчивая монтажом и наладкой котельной. В результате проведения указанных работ создается инвестиционный объект, в связи с чем расходы на их выполнение не могут быть отнесены на текущие затраты, а должны учитываться в составе капитальных вложений (Постановление ФАС СЗО от 29.06.2007 N А56-10135/2006).

На территории предприятия есть котельная. Часть теплоэнергии, которая вырабатывается этой котельной, потребляется в производственных целях, а часть реализуется — юридическим лицам по регулируемым ценам. В результате предприятие получает убыток, а дотации из бюджета на покрытие убытка не выделяются. Как отразить такую операцию в бухгалтерском учете и учесть убыток в целях налогообложения прибыли? Планом счетов бухгалтерского учета финансово-хозяйственной деятельности и инструкцией по его применению (Приказ Минфина России от 31.10.2000 г. N 94н) для обобщения информации о затратах производств, которые являются вспомогательными (подсобными) для основного производства организации, используется бухгалтерский счет 23 «Вспомогательное производство».

sovetnik36.ru

К какой группе основных средств можно отнести котел стоимостью (8 500 грн. + 3 200 грн. - монтаж)? Как правильно учитывать расходы по монтажу? (ответ на вопрос)

В данном случае учет котла и расходов по его установке зависит от условий договора. То есть в договоре должны быть оговорены порядок и возможность осуществления таких действий и, как следствие, вопрос о том, будут арендодателем возмещаться расходы на установку или нет, возможен ли в случае прекращения договора аренды демонтаж котла и пр.

Если договором четко не определено, то возможны два варианта классификации. Первый - приобретение котла и расходы на его установку можно классифицировать как отдельный объект и учитывать его на субсчете 104 "Машины и оборудование".

Второй - приобретение котла и расходы, связанные с его установкой, можно классифицировать как улучшение арендованного помещения. В соответствии с п. 8 П(С)БУ-14 расходы арендатора на улучшение объекта операционной аренды (модернизация, модификация, достройка, дооборудование, реконструкция и т. п.), которые приводят к увеличению будущих экономических выгод, первоначально ожидаемых от его использования, отражаются арендатором как капитальные инвестиции в создание (строительство) других необоротных материальных активов.

В соответствии с Планом счетов в бухгалтерском учете такие инвестиции учитываются на субсчете 117 "Прочие необоротные материальные активы". То есть арендатор сумму понесенных расходов определяет как условный объект основных средств, который приходуется в составе прочих основных средств на субсчете 117.

|

Учет расходов на достройку и модернизацию арендованных объектов |

||||

|

№ п/п |

Содержание хозяйственной операции |

Бухгалтерский учет |

||

|

Дебет |

Кредит |

Сумма |

||

|

1 |

Приобретен отопительный котел |

15 |

631 |

8 500 |

|

2 |

Отражены расходы по установке котла силами сторонней организации и подписан акт выполненных работ |

15 |

631 |

3 200 |

|

3 |

Объект введен в эксплуатацию |

117 |

15 |

11 700 |

Второй вариант безопаснее, поскольку предусматривает более длительный срок амортизации и, как следствие, уменьшение расходов отчетного периода.

avers3.com

Жилищно-коммунальное хозяйство. Собственные котельные

СОБСТВЕННЫЕ КОТЕЛЬНЫЕ

На балансе многих организаций, осуществляющих деятельность в сфере жилищно-коммунального хозяйства, имеются котельные. В этой статье мы рассмотрим некоторые вопросы, касающиеся стационарных котельных, эксплуатируемых организациями ЖКХ, а именно вопросы, связанные с необходимостью их регистрации, учета, эксплуатации оборудования. Прежде всего отметим, что котельные представляют собой комплект технологически взаимосвязанных тепловых энергоустановок, расположенных в обособленных производственных зданиях, встроенных (пристроенных или надстроенных) помещениях с котлами, водонагревателями и котельно-вспомогательным оборудованием, предназначенным для выработки теплоты. Котельные бывают не только стационарными, но и передвижными. Котельная установка передвижная - это транспортабельная котельная установка, имеющая ходовую часть. Транспортабельная котельная установка - это комплекс, состоящий из котла, вспомогательного оборудования, системы управления и защиты, помещения (контейнера) в котором смонтировано все оборудование, и приспособлений для транспортирования с целью быстрого изменения места пользования. Но поскольку темой нашей статьи мы выбрали котельные стационарные, о них и будем вести речь дальше. Итак, как уже было отмечено выше, оборудование стационарных котельных размещается в обособленных производственных зданиях, а также встроенных, пристроенных или надстроенных помещениях (далее - здания). Такие здания являются объектами недвижимости, поскольку перемещение их без нанесения несоразмерного ущерба их назначению невозможно. Такой вывод следует из пункта 1 статьи 130 Гражданского кодекса Российской Федерации (далее - ГК РФ), согласно которой к недвижимым вещам (недвижимому имуществу, недвижимости) относятся земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства. В силу статьи 1 Федерального закона от 13.07.2015 г. N 218-ФЗ "О государственной регистрации недвижимости" (далее - Закон N 218-ФЗ) государственной регистрации подлежат право собственности и другие вещные права на недвижимое имущество и сделки с ним в соответствии со статьей 130 ГК РФ. Государственная регистрация прав осуществляется посредством внесения в Единый государственный реестр недвижимости записи о праве на недвижимое имущество, сведения о котором внесены в Единый государственный реестр недвижимости (далее - ЕГРН). Государственная регистрация права в ЕГРН является единственным доказательством существования зарегистрированного права. Зарегистрированное в ЕГРН право на недвижимое имущество может быть оспорено только в судебном порядке. Итак, здание стационарной котельной подлежит государственной регистрации. Оборудование котельной государственной регистрации в соответствии с Законом N 218-ФЗ не подлежит, поскольку оно монтируется отдельно внутри здания котельной. Но в отношении такого оборудования следует обратить внимание на иной момент, а именно на то, относится ли оно к опасным производственным объектам, подлежащим регистрации.

www.referent.ru

Бухгалтерский учет в котельных | lic-r.ru

Для отражения операций реализации таких услуг предназначен документ Акт об оказании производственных услуг. При проведении документа в бухгалтерском учете отражается признание выручки (Дебет 62, 76 Кредит 90.01 «Выручка»), начисление НДС (Дебет 90.03 «Налог на добавленную стоимость» Кредит 68.02 «Налог на добавленную стоимость») и списание плановой себестоимости услуг (Дебет 90.02 «Себестоимость продаж» Кредит 20.01). Ответить с цитированием Вверх ▲ 12.09.2013, 13:25 #5 ОГРОМНОЕ СПАСИБО ЗА ПОМОЩЬ!!!!Т.е. получается так :20 -10,60,70… — отражены расходы90. 02 — 20 — себестоимость60,76 — 90,01 — отражена выручка от продажи90.03 — 68.0290.02 — 20 — списана себестоимость Ответить с цитированием Вверх ▲ 23.09.2013, 15:26 #6 бух учет в котельной Сообщение от Ирина 10 ОГРОМНОЕ СПАСИБО ЗА ПОМОЩЬ!!!!Т.е. получается так :20 -10,60,70… — отражены расходы90.

Учет котельной

ИнфоВодо-, газо- и теплопроводные устройства, а также устройства канализации включают в состав зданий начиная от вводного вентиля или тройника у зданий либо от ближайшего смотрового колодца в зависимости от места присоединения подводящего трубопровода. Наружные сети (электрические, тепловые, канализация и т. п.) согласно ОКОФ в состав здания не входят. Иными словами, инвентарный объект должен представлять собой технически законченную единицу учета основных средств, которая выделяется благодаря самостоятельным эксплуатационным возможностям (постановление ФАС Центрального округа от 18.12.2012 № Ф10-4599/12).

Вход на сайт

Поскольку ПБУ 6/01 не разъясняет, при каких обстоятельствах можно считать, что сроки полезного использования отличаются существенно, критерии такой существенности могут быть разработаны организацией самостоятельно и отражены в учетной политике для целей бухгалтерского учета (постановление ФАС Западно-Сибирского округа от 20.01.2009 № Ф04-8218/2008). По мнению финансового ведомства (письмо Минфина России от 23.10.2009 № 03-03-06/2/203), наличие в Классификации основных средств, включаемых в амортизационные группы, утвержденной постановлением Правительства РФ от 01.01.2002 № 1, разных сроков амортизации и отнесение имущества к разным амортизационным группам свидетельствует о возможности самостоятельного учета этих объектов.

Бухгалтерский учет в котельной

Жилищно-коммунальное хозяйство: бухгалтерский учет и налогообложение», 2009, N 4ПРИНИМАЕМ КОТЕЛЬНУЮ И ОБОРУДОВАНИЕ К УЧЕТУНе секрет, что котельные есть на балансе многих предприятий ЖКХ, которые, вероятно, уже сталкивались с вопросами учета и налогообложения данного имущества. Сложность в том, что котельная включает в себя не только здание как объект недвижимости, но и размещенное в нем оборудование. О том, как совместить эти две составляющие в учете и налогообложении, в частности, при исчислении налога на имущество, читатель узнает из представленной статьи.Несколько слов о госрегистрации котельной и оборудованияЗдание, в котором находится оборудование, является одним из тех объектов, перемещение которого невозможно без нанесения несоразмерного ущерба его назначению, то есть недвижимостью, права на которую подлежат государственной регистрации (ст.

1 Закона N 122-ФЗ <1).

Бухгалтерский учет в котельных

ПБУ 6/01:

- объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

- объект предназначен для использования в течение длительного времени, т. е. срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает12 месяцев;

- организация не предполагает последующую перепродажу данного объекта;

- объект способен приносить организации экономические выгоды (доход) в будущем.

ВАЖНО В РАБОТЕ Единицей бухгалтерского учета основных средств является инвентарный объект.

ВажноКак несколько ОС? — то тогда куда отнести ст-ть материалов, использованных при монтировании системы котельной (краны, трубы , фитинги и пр.). Уже голову сломали.Подскажите, пожалуйста кто сталкивался.Заранее благодарю всех откликнувшихся. Я хочу обратить внимание модератора на это сообщение, потому что: Идет отправка уведомления…

Сицилия [e-mail скрыт] Беларусь #2[505121] 11 мая 2012, 8:43 как в бухучете у вас числится на первонач этапе эта котельная? Имхо все затраты согласно актам относить на стоимость этой котельной. Я хочу обратить внимание модератора на это сообщение, потому что: Идет отправка уведомления… БАУНТИ [email protected] Беларусь, Минск #3[505123] 11 мая 2012, 8:49 Тут вопрос…На нем, в частности, учитываются затраты производств, обеспечивающих обслуживание различными видами энергии (электроэнергией, паром, газом, воздухом и др.) То есть все затраты, связанные с эксплуатацией котельной, которая в данном случае является обслуживающим производством, отражаются по дебету счета 23 «Вспомогательное производство» Инструкция по применению плана счетов содержит также рекомендации о том, как отражать суммы фактической себестоимости завершенной вспомогательным производством (котельной) продукции, выполненных работ и оказанных услуг. Эти суммы списываются со счета 23 «Вспомогательные производства» в дебет счетов: 20 «Основное производство» — при отпуске продукции (работ, услуг) основному производству; 90 «Продажи» — при выполнении работ и услуг для сторонних организаций.RSS Печать Рубрика: Бухгалтерский учетОтветов: 12 Вы можете добавить тему в список избранных и подписаться на уведомления по почте. « Первая ← Пред.1 2 След. → Последняя (2) » btn43 [e-mail скрыт] Беларусь, Брест #1[505099] 10 мая 2012, 20:13 Оценок нет Не проходите мимо. Не знаем, что и делать.Приобрели здание, начали его реконструкцию под свое производство. В процессе реконструкции в одном из помещений организовали котельную — установили котлы водогрейные, бойлер, очистетель воды и другое дорогостоящее оборудование. Котельную со всем оборудованием и всякими трубами, кранами, фитингами и т.д. монтировал подрядчик, он же поставщик всего оборудование. По окончании работ подрядчик выставил акт выполненных работ, где указано все вместе, т.е. ст-ть оборудование, материалов, ст-ть работ.Вопрос — как все это оприходовать? Как одно ОС.До завершения разбирательства в этой роли фактически остается покупатель, использующий переданное ему имущество как объект ОС и правомерно начисляющий по нему амортизацию (и уплачивающий налог на имущество).Допустим худший вариант — заключенный договор купли-продажи признан судом недействительным. Это означает, что каждая из сторон сделки обязана возвратить другой стороне все полученное по сделке (п. 2 ст. 167 ГК РФ). Организация, которая не смогла зарегистрировать право собственности, возвращает имущество продавцу, который, в свою очередь, обязан вернуть полученные денежные средства. В бухгалтерском учете выбывающее имущество списывается с учета (п. 29 ПБУ 6/01), при этом суммы недоначисленной амортизации (остаточная стоимость) включаются в состав прочих расходов (Дебет 91-2 Кредит 01). В составе прочих доходов отражаются возвращенные продавцом средства (Дебет 51 Кредит 91-1).Под системой инженерно-технического обеспечения понимается одна из систем здания или сооружения, предназначенная для выполнения функций водоснабжения, канализации, отопления, вентиляции, кондиционирования воздуха, газоснабжения, электроснабжения, связи, информатизации, диспетчеризации, мусороудаления, вертикального транспорта (лифты, эскалаторы) или функций обеспечения безопасности (пп. 21 п. 2 ст. 2 Закона № 384-ФЗ). А согласно ОКОФ в состав объектов недвижимости входят коммуникации внутри зданий, необходимые для их эксплуатации, в том числе система отопления, включая котельную установку для отопления (если последняя находится в самом здании), внутренняя сеть водопровода, газопровода и канализации со всеми устройствами, внутренняя сеть силовой и осветительной электропроводки со всей осветительной арматурой.

ВниманиеВ свою очередь, под основными средствами следует понимать часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией, первоначальной стоимостью более 40 000 рублей (п. 1 ст. 257 НК РФ). Иным образом рассматриваемое понятие «основное средство» налоговым законодательством не детализировано, поэтому на основании п. 1 ст. 11 НК РФ за соответствующим определением необходимо обратиться к другим отраслям права. Так, в соответствии с ПБУ 6/01 актив принимается к бухгалтерскому учету в качестве основных средств, если одновременно выполняются условия, установленные п.

lic-r.ru